本文会根据保险的配置情况持续更新,最新更新于 2019 年 8 月?

本来只是自己买保险的小经验,鉴于本站访客 50% 的用户来自北上广深杭蓉汉;70% 的用户 18-34 岁,所以这篇分享一下,应该也适用于大部分读者。

贯穿全文的思路很简单,保险是理财的一部分,可以通过分散风险和低收益稳定投资的方式来理财。根据自己的经济状况、家庭情况配置相应的保险,覆盖 3-5 年的预期变化。

0. 保险的种类

保险,顾名思义是分散风险。保险一般分为两类,一类是消费型;一类是储蓄型。消费型就是花了钱,没达到理赔要求,钱就算是花掉了,意外险和医疗险多是这类。一类是储蓄型,比如给孩子买的教育基金,买了之后可以分红 / 返还。在中国更畅销的是第三类,消费 + 储蓄,比如一个重疾险,如果到期不理赔不返钱,那就是消费型;如果到期不理赔返钱,那就是消费型 + 储蓄型。

因为在中国,对保险的认知还不够到位,觉得没理赔,到期还能拿钱是件很爽的事情,消费型 + 储蓄型 的保险也更受欢迎。其实,如果把 消费性 + 储蓄型的保险 与 同等配置的完全消费型保险对比,把每年多交的那部分钱与最后分红获得的收益放在一起,套入 IRR 函数计算,就可以算出这部分的收益十分低,甚至可能收益为负,不如直接储蓄或者买其他稳健的理财产品。

1. 个人配置的保险

1.1 综合意外险

意外险大概覆盖两个场景,一是意外身故 / 伤残情况,保额极高;第二个场景是出了小意外,可以报销一部分医疗支出。

关键参数对比

① 身故赔偿金

作为经济收入的主力,有建议保额选择 30-100 万,也有建议是年薪的 2 倍。总之额度不能选择太低,不然失去了买意外险的意义。家庭主要劳动力在选择意外险时,保额是首要考虑因素。

意外伤残的赔付是按照伤残等级不同赔付比例不同。

② 意外医疗

比起身故,因意外小事故发生住院的概率更高,建议选择意外医疗额度大于 1 万的,因为多数的意外医疗费用是低于一万的。(高于 1 万元的住院支出可以使用健康险报销)

- 免赔额:意外医疗通常有免赔额,多数保险是 100 元免赔,也有 0 元免赔,差别并不大。

- 赔付比例:赔付比例有 50%,也有 80% 或者全赔付,建议选择赔付比例高的。

- 医保外用药:多数意外险并不包括医保外用药,这点可能需要注意一下。

③ 保障地区

部分综合意外险保障地区包含全球,但其中的意外医疗险赔付仅针对境内大陆二级医院以上的合理医疗支出, 所以一般出境玩需要另外购买出境意外险等 。若买了综合意外险,买机票时搭卖的交通意外险就不需要买了。

④ 猝死是否赔付

多数意外险猝死并不报销,还有些专门针对猝死的意外险。但猝死赔付一般针对的是平时健康,突然因急性疾病去世的,这在界定标准上十分模糊。个人认为「猝死赔付」商业营销的成分更大,买意外险未考虑此因素。

购买情况及建议

综合意外险是必买的保险产品。建议购买一款 身故赔偿金>30 万 ; 意外医疗额度>1 万且赔付比例较高 的综合意外险。保额可根据年收入进行调整。不建议购买有返现的。

目前个人购入的是 支付宝平台 – 众安保险 – 全面无忧百万综合意外 :

- 价格为 150 元每年,现在价格稍有涨幅

- 身故赔偿金部分:50 万额度;

- 意外医疗部分:医保内用药 100% 赔付,0 免赔额;社保外用药 80% 赔付,100 元免赔额;意外医疗总共 3 万元。因为多数意外保险都没有社保外用药,这款有,且各项都符合个人需求,算是旗舰产品,不知道买什么就买这个好了。

1.2 医疗险 / 百万医疗险

医疗险是报销型健康险,可以当作医保的补充,交费不高,两三百块一年,但是保百种重疾,保额几百万的噱头很诱人。微信和支付宝都推出了旗舰产品,医疗险也是最近互联网巨头进入后,竞争最激烈的细分市场了。

优点

性价比高,包含百种重大疾病,保额高达几百万;覆盖广,包含医保外用药。

缺点

几百万保额只是噱头,因为是报销制,重大疾病住院很难花几百万。

价格随着年龄增长不断涨价,且无法保证续保,产品随时可能下架;若买了几年之后下架,年纪大了,身体又有小毛病,完全买不到其他同类产品。

投保条件苛刻,年纪稍大买不了,有糖尿病高血压等常见病买不了。

关键参数对比

关键参数已在表中列出,对比一下几款医疗险的旗舰产品,基本大同小异,都是医保外用药 100% 报销、重离子治疗全报销、医疗绿色通道、提前垫付医疗费等。

| 名称 | 好医保 长期医疗 (支付宝) | 微医保 百万医疗险 2019 版 (微信) | 尊享 e 生百万医疗险(小雨伞保险 APP) |

| — | — | — | — |

| 保险公司 | 中国人保 | 泰康保险 | 众安保险 |

| 重大疾病 | 0 免赔额,400 万 | 0 免赔额,600 万,100 元 / 天住院津贴 | 恶性肿瘤 0 免赔额,300 万;住院费全报 |

| 一般疾病 | 1 万免赔额,200 万 | 1 万免赔额,300 万 | 住院医疗 1 万免赔额,300 万;部分疾病住院费全报;赴日治疗费用报销 70% |

| 保费 / 年 | 24 岁 149 元 | 24 岁 216 元 | 24 岁 246 元;含特需医疗 + 赴日医疗,386 元 |

| 续保 | 保证 6 年内可续报 | 每年续保 | 每年续保 |

| 投保 | 30 天-60 岁,可续保至 100 岁 | 30 天-60 岁,可续保至 100 岁 | 30 天-60 岁,可续保至 80 岁 |

| 特色 | 保证 6 年内可续报 | 好像没什么特色 | 报销赴日医疗

购买情况及建议

医疗险作为医保的补充,也是必购的保险之一。此类保险是报销制的,所以买一份即可。多买也没法多赔付,且有些保险要求被投保人不能有同类型额度更高的医疗险。目前个人购入的是 支付宝平台 – 中国人保- 好医保长期医疗 ,比起其他两款旗舰产品,价格更低,并且可以保证续保六年。对各类产品了解不多,以后遇到更有特色的适合自己的再换,毕竟医疗险都是一年一买的。

在购买时需要特别注意 投保须知 和 健康告知 ,互联网产品写得都比较通俗易懂,几分钟就可以浏览完毕。比如从事剧烈运动不赔付,需告知投保前两年内得过的疾病,特殊职业等等。

题外话,顺便买了支付宝的互相宝,因为保监会的介入,业务形式也从医疗险改成一个互助项目。但是模式很创新,抱着玩一玩的心态加入。若已买百万医疗险,这类不需要购买。

1.3 重疾险

重疾险就是得了重大疾病会直接赔付一笔钱的保险。

关键参数对比

保额

与其说重疾险是健康保障,不如说是财务保障。重疾险直接赔付保额,能够保障你在发生重大疾病时,获得一笔钱用于救治和日常支出,生活不会立刻不可持续。所以保额应该根据年收入来定。保额一般选择 50 万即可,更低的额度就失去了重疾险的实际意义。可以根据自己年收入的不断增多,叠加多份重疾险进行保障。

需要返还

按照交费的分类有「消费型」和「消费 + 储蓄型」。 强烈建议买「消费型」,因为按照每年货币贬值的速率,最后到手的几十万真的不值钱了。

「保 70 岁」与「保终身」的区别

虽然同一重疾常会有保 70 岁和保终身两个选项,但这和保额不一样,两个选项意味着是两种完全不一样的保险。「保 70 岁」 是普通长期重疾险,保障未来 30 年,自己不会因为重大疾病而导致财务受到过大影响。60 岁之前得重大疾病的概率并不高。

「保终身」= 「保 70 岁的重疾险」+ 「70 岁到终身的重疾险」。70 岁到去世这段时期得病概率极高,几乎是必然事件,「70 岁到终身的重疾险」不如说是低利息储蓄。加之现在为三四十年后的保额买单,按照目前货币贬值率来算,0.92 的 30 次方是 0.08,现在 100 万的保额,30 年后的购买力是现在的 8 万?♂️ ,就算有利息和分红也不会高到哪里去。都不能说是低利息储蓄了,简直就是赔钱呀。如有需要建议分开购买,30-40 岁再考虑是否需要购买这类保险吧。

同一保险,「保终身」的最后到手的保额到底能值多少钱?后续会用案例来分析。

购买情况及建议

必买。重疾险是一份财务保障,和理财一样重要,根据自己的收入情况,家庭情况等定保额和产品的搭配即可。一个人的状态随着时间不断变化,保证现在的保险能够在未来 5-10 年发生风险的时候能够规避即可。

缴费年限建议选择选项中的最高。

个人购买的是 小雨伞 APP – 百年人寿 – 包年康惠保重疾险旗舰版 ,50 万保额,保至 70 岁,30 年缴费,附加特定重疾,保额 3500 一年。

1.3.2 短期重疾险

针对刚毕业的年轻人,一年大几千购买重疾险过于昂贵,或者因为对自己未来收入变化无法预估,没法立刻选择合适的产品。可以先购买短期 / 一年期的重疾险。一年期的重疾险和一年期的医疗险还是有本质区别的,一个是直接赔付,一个是报销制,两个都是必需的,互相无法替代。

短期重疾险也可以作为长期重疾险的补充,我个人是这样搭配的。之后随着收入增长,可能会考虑叠加其他长期重疾险。个人购买的是 支付宝平台 – 中国人保 – 好医保重疾保障 。445 元一年短期,重疾保额 50 万,轻疾保额 10 万。

1.4 其他保险

不是高净值人群,寿险暂不适合我买。

储蓄类保险适合小城镇理财渠道少,对网上理财产品不信任的用户;以及高收入愿意拿出一部分进行低收益投资的用户。个人暂不考虑。

1.5 总结

自己购买的保险有一下这些:

一份长期重疾险,一份短期重疾险,相互搭配,总保额 100 万。一份百万医疗险,一份综合意外险。总花费不超过 4000 块,基本都是支付宝在售产品。?♂️

3-5 年若没有特别大的变化,继续续保这几种保险即可。之后随着家庭情况变化、收入变化等,会考虑寿险,增加另外一个长期重疾险等。

2. 给父母配置的保险

给自己配置保险,主要是防止意外、疾病等带来经济上开支较大,是理财计划的一部分。父母这个年纪买重疾险不划算,买百万医疗险可能买不到,但是得病概率在以肉眼可见的速度增加,也很是为难啊。

2.1 意外险

给父母配置意外险主要是为了意外医疗部分,而不是高额意外赔偿金。

关键参数对比

意外医疗

给父母买意外险,最重要的不是保额高低,而是出现意外产生医疗费用的 报销额度、比例、免赔额度以及是否包含医保外用药。

父母很少出门,所以购买意外险的作用更多是出现意外摔倒等情况可以进行治疗。

很少有意外险产品能够包含非医保用药,鉴于给父母买意外保险,最看重的是意外医疗,所以建议选择含医保外用药的保险。

购买情况及建议

很多专业人士都把意外保险当作老年人必备保险,个人认为,如果有其他医疗险,意外险没太大必要。

暂未购入,老妈已有其他保险附属的意外险,老爸就算了 …

2.2 医疗险

父母 50 多岁,购买重疾险不划算,并且我也没有豪掷两万买保险的财力,医疗险就显得十分重要了。之后购买的医疗险若下架,无法购买其他家的,会考虑购买防癌险。

购买情况及建议

给老妈买的也是 支付宝平台 – 中国人保- 好医保长期医疗 ,价格是 999 一年,还比较实惠。注意还有一款众安的好医保住院医疗,也是百万医疗险,当时买错了退了重买的。给老妈买这个主要是可以 6 年保证续保 ,这点对于他们这个差点就买不到医疗险的年纪来说,十分重要。

老爸因为有糖尿病,无法购买线上的百万重疾险,选择的是 平安金管家- 平安保险-忘了哪一款

与业务员沟通后购买,糖尿病引起的相关疾病不会进行赔付,大约 1600 元一年。因为无法给父母买,只能为他们注册账号然后购买,所以忘了是哪款,平安的保险比其他家都会贵上不少,好在业务员多,线下联系方便,健康告知等也可以更通情达理。

2.3 重疾险

对于年轻人来说,重疾险是理财的一部分,减少因重大疾病带来的财务风险。而对于父母来说,上了 60 岁,得病概率急剧上升,甚至可以说是必然发生的事情了。既然必然会发生,赔付概率极高,保险根本不会便宜。每年 1 万保费,保额只有 10 万,考虑到自己经济实力,没有选择重疾险。

2.4 防癌险与癌症吃药险

防癌险可以算作是重疾险的减配版本,和医疗险搭配十分合适。在无法购买重疾险的时候,防癌险是一个很好的补充,并且防癌险对健康状况、年龄要求较为宽松。

除了防癌险,微信的微保平台最新出了一种新的保险,癌症药物险。就是得了癌症之后吃药会给报销,十分实用。健康险涵盖的范围一般都是住院期间手术住院支出,但是多数疾病在后期吃药的费用一样不低。鉴于重大疾病理赔案例中,女性 80% 是癌症,男性 60% 是癌症的情况,买个癌症吃药险十分有必要。

购买情况

防癌险暂未购入,但为父母均购买了癌症吃药险, 微信-微保-药神保·抗癌特药保障计划 ,按月付款,我个人保费每月 8 元;老妈每月保费 99 元,老爸每月 140 元。价格并不贵,推荐购买。

2.5 总结

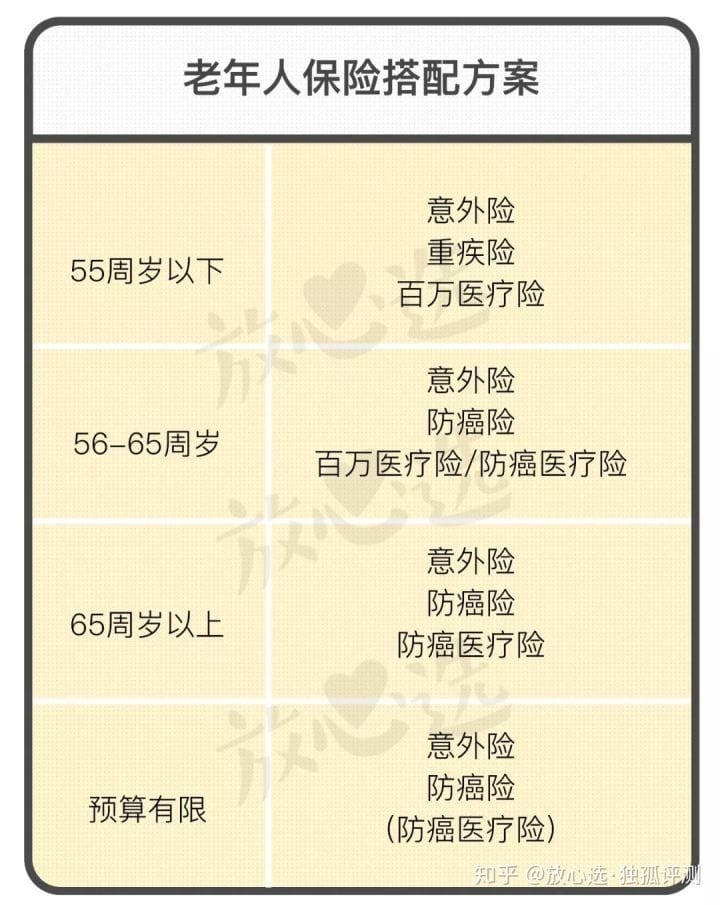

给父母买保险的思路可以参考下图,此图来自知乎专栏 文章:老人投保指南,我在给父母规划之后的保险,思路也是一样。当百万医疗险买不到时,可以买意外险,防癌险,防癌医疗险等作为替代。

其实需要认清的事实是 ,百万医疗险只能报销近几年可能出现的病症,轻症无住院补贴。之后购买的防癌险能够保障一些癌症情况。除此之外,心脏病心脑血管疾病等我父母因为饮食习惯遗传等原因极易可能出现的疾病没有保险可以保障。除了日常提醒父母注意调整生活方式外,唯一的办法就是好好挣钱了 ?♂️

3. 参考文章

参考了很多越女微信公众号的文章。

关于重疾险保 70 岁 和 保终身的部分参考知乎问答。

链接整理后贴出。

Denny

2019-03-08 at 19:58很有用学习了

ida

2019-04-09 at 01:02感谢分享

tom

2019-04-21 at 00:09想买这个:复星联合达尔文 1 号

不知道如何

BATES

2019-04-22 at 17:08好像也挺火,对比下其他旗舰重疾险产品的关键参数即可。大部分关键参数文中已列出。

realfan

2019-09-05 at 16:3424岁就如此优秀

999999999

2019-10-02 at 20:23我也24 岁,看越女还有知乎保险栏目,研究了很多!你写的很好学习了!

Sam

2019-10-27 at 23:13非常受用的分享,看完之后研究了一下,给妈妈(57岁)买了防癌险和长期医疗险,给爸爸(63岁,不能买长期医疗险了)买了重疾险和防癌医疗险,给自己(26岁)买了长期医疗险,重疾险。此外还有我们三个人的综合意外险。博主觉得我这样的配置合理吗?还需要增加什么险种呢?

MAXXX

2020-04-07 at 10:35非常有帮助,感谢博主

Zac

2022-07-08 at 15:33作者有给自己买商业险吗?我快30了,想给自己配个商业险,不知道作者是否有推荐